Parcours client omnicanal : le cas du paiement

Selon une étude McKinsey, 86% des consommateurs déclarent préférer une expérience omnicanale, gage d’un parcours d’achat cohérent et d’une proximité renforcée avec les marques qui les connaissent et les reconnaissent à chaque interaction.

Dernière étape du parcours d’achat, le paiement influence directement la conversion des boutiques. Réussie, elle a un impact positif sur leur expérience client et leur efficacité opérationnelle.

Mais à quoi correspond le paiement omnicanal ? Quels sont ses avantages pour les retailers ? Nous avons interrogé Roxane Tranchard, Content Manager de Payplug, solution de paiement omnicanale française dédiée aux commerçants, e-commerçants et fintechs.

Quelle est la vision du commerce omnicanal chez Payplug, et comment se matérialise-t-elle dans le domaine du paiement ?

R.T. : Chez Payplug, nous pensons que tous les commerçants ont vocation à devenir omnicanaux à un moment ou un autre de leur développement. Pour répondre aux attentes actuelles des acheteurs, il leur faut multiplier les points de contact (site e-commerce, réseaux sociaux, magasin, pop-up store) tout en proposant une expérience d’achat fluide et cohérente de bout en bout. En effet, selon une étude menée par Salesforce en 2019, 73% des consommateurs attendent une expérience client unifiée de la part des retailers qui adoptent une stratégie omnicanale.

Dans le domaine du paiement, cette stratégie peut prendre plusieurs formes :

- Pour le commerçant : diversifier les options de paiement offertes en fonction de ses canaux de vente, et minimiser les points de friction dans le parcours d’achat ;

- Pour les prestataires de services de paiement (PSP) : permettre aux marchands d’encaisser leurs clients où qu’ils soient, tout en unifiant les données de paiement pour simplifier leur gestion au quotidien.

Les solutions de paiement omnicanales viennent répondre à ces enjeux.

Justement, quels sont les avantages d’une solution de paiement omnicanale pour les commerçants ?

R.T. : Utiliser une même solution pour accepter les paiements en ligne et en magasin présente de nombreux avantages. Tout d’abord, cette configuration permet au commerçant d’enrichir son expérience client et, in fine, d’améliorer sa conversion :

- En ligne, en proposant des moyens de paiement adaptés à son marché et aux attentes de ses clients : carte bancaire, Buy Now Pay Later, portefeuilles électroniques, modes de paiement locaux et bien plus encore.

- En magasin, en accélérant les passages en caisse : les terminaux de paiement Payplug s’intègrent avec de nombreux logiciels de caisse, ce qui permet de s’affranchir de la saisie manuelle du montant. Mieux encore, si le système de caisse du marchand est lui-même relié à son site e-commerce, alors ses ventes online et offline sont directement synchronisées !

Pour le client, c’est le gage d’un parcours d’achat sans couture, quel que soit le canal utilisé, dans lequel il est reconnu et peut passer à l’achat à tout moment.

Avec une solution de paiement omnicanale, les commerçants vont aussi pouvoir saisir des opportunités de vente en dehors de leur site ou de leur magasin. Un exemple : suite à une commande par téléphone, ils peuvent générer un lien de paiement et l’envoyer à leur client sur le support de son choix (e-mail, SMS, application de messagerie).

Enfin, en s’appuyant sur un partenaire de paiement unique, la gestion des paiements est simplifiée. Toutes les transactions sont synchronisées en temps réel dans un même back-office, qu’elles aient été effectuées en ligne ou en magasin. Ainsi, le commerçant peut réaliser des exports comptables unifiés, analyser finement ses tendances de vente, mais aussi rembourser plus facilement ses clients.

Peux-tu nous donner un cas d’usage de paiement omnicanal ?

R.T. : Bien sûr ! Nous pouvons prendre l’exemple de SEAGALE, marque de vêtements techniques initialement présente en ligne, qui a ouvert deux boutiques depuis 2016. Elle utilise Payplug pour encaisser ses clients sur son site e-commerce, en magasin et via les canaux conversationnels.

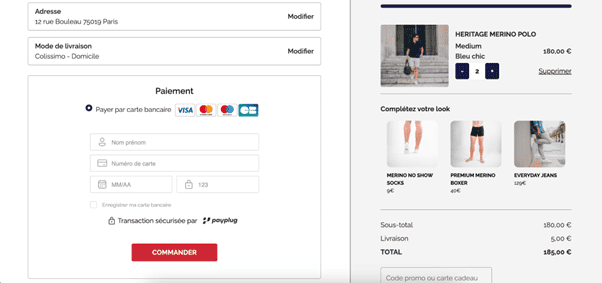

Notre solution lui permet de lever les frictions à l’étape du paiement, notamment grâce à un formulaire de paiement totalement intégré au site, qui rassure les acheteurs et accélère le processus de commande.

La boutique envoie aussi régulièrement des liens de paiement par SMS ou par e-mail à ses clients, afin de récupérer des ventes qui auraient été perdues autrement. Elle relève deux principaux cas de figure :

- Un client souhaite ajouter un article à une commande qu’il vient de valider : suite à la confirmation de la transaction, le service client ajoute le produit à la commande et informe le service logistique.

- Un client a oublié le code de sa carte bancaire en magasin : avec le lien de paiement, il lui suffit de renseigner son numéro de carte depuis une page de paiement sécurisée.

Par la suite, toutes les transactions sont centralisées sur même tableau de bord, qu’elles proviennent de notre module de paiement ou de nos terminaux.

Selon toi, quelles sont les grandes tendances du paiement omnicanal pour 2024 ?

R.T. : En France, on assiste à la montée en puissance des portefeuilles numériques tels que Apple Pay, Google Pay et Samsung Pay : selon le baromètre 2023 du Groupe BPCE, le paiement mobile a progressé de +163% entre 2021 et 2022 !

Cette tendance devrait se renforcer avec l’arrivée sur le marché français d’innovations telles que le Tap to Pay, qui permet d’accepter les paiements sans contact avec un smartphone, sans terminal ou matériel supplémentaire. Une véritable révolution pour les commerçants, qui peuvent encaisser leurs clients partout et à tout moment : que ce soit en mobilité dans leur point de vente ou lors d’événements extérieurs, tels que des marchés et des salons.

L’année 2024 sera aussi sous le signe de l’orchestration des paiements, qui consiste à centraliser la gestion de plusieurs services de paiement via une seule couche logicielle. Cela permet notamment aux marchands de mettre en place des règles de routage spécifiques pour acheminer chaque transaction vers le PSP le plus pertinent (celui qui maximise le taux d’acceptation et minimise les coûts). Toujours selon les données du Groupe BPCE, parmi le top 10 des sites e-commerce en France, sept ont mis en place une stratégie multi-PSP qui nécessite une orchestration des paiements.

De manière générale, les commerçants auront tout intérêt à interconnecter leurs outils métiers – solution de paiement, logiciel de caisse, ERP, outil comptable – afin d’unifier leurs données clients et tirer pleinement profit de leur positionnement omnicanal.

Notre rôle, en tant que PSP, est de les aider à se saisir de ces tendances, pour maximiser leur performance et rester compétitif.

Pour conclure, quel conseil donnerais-tu aux entreprises qui cherchent à améliorer leur performance de paiement ?

R.T. : Je leur conseillerais de choisir une solution qui maîtrise toute la chaîne de paiement, de l’acquisition à l’acceptation. C’est ce qui permet d’agir à chaque étape de la transaction pour minimiser les risques, favoriser les parcours sans friction et optimiser son taux d’acceptation.

En tant que PSP et acquéreur, Payplug couvre l’ensemble de cette chaîne de valeur. Notre maîtrise à 360° des données de paiement nous permet de transformer les risques d’échec en opportunités de conversion, et ce tout au long du processus.

Si vous souhaitez en savoir plus sur la manière dont Payplug peut vous aider à booster votre performance, n’hésitez pas à demander une démonstration à nos équipes :